São Paulo – O presidente do Instituto para Desenvolvimento do Varejo (IDV), Jorge Gonçalves Filho, disse ao presidente do Banco Central, Roberto Campos Neto, que, ao cruzar o IAV (Índice Antecedente de Vendas) com a elevação da Selic, os dados mostram queda e que não sentiram a recuperação do varejo ao analisar a série histórica. O presidente do BC participou do Encontro com Líderes do Varejo do IDV, promovido pelo instituto nesta segunda-feira.

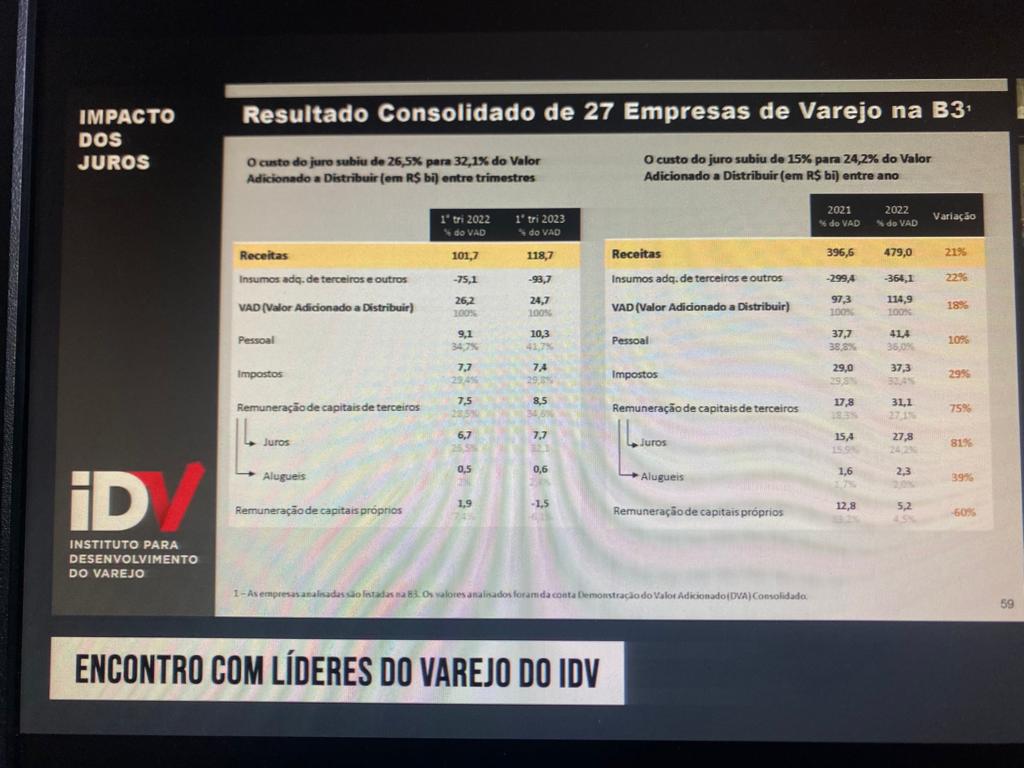

O vice-presidente do Conselho de Administração na Magazine Luiza, Marcelo Silva, disse que a elevação da Selic também tem impactado o resultado das empresas. O executivo destacou que os juros já correspondem a 32% do valor adicionado das empresas associadas ao IDV. O custo do juro subiu de 26,5% para 32,1% do valor adicionado do 1T22 para o 1T23. “No ritmo que vai, essa carga vai ficar absolutamente insuportável.”

Já na comparação anual, o indicador subiu de 15% para 24,2% de 2021 para 2022. “O resultado de 2022 foi péssimo. Nossa expectativa é que comece um ciclo de redução da taxa de juros. Por que se não é suportável para nós, imagine para as micro e pequenas empresas.”

Silva ressaltou que o IDV reúne empresas de grande porte e que para empresas menores, que também impactam o resultado de setores coo o de shopping center, o impacto é ainda maior. “O que está acontecendo com as pequenas e médias empresas é um desastre absoluto.”

Em resposta aos dados do IDV, o presidente do BC, Roberto Campos Neto, voltou a ressaltar a importância de reduzir a taxa de juros “com credibilidade, na hora certa” e que se reduzir e depois tiver que aumentar de novo, isso “destruirá o varejo”. “Se o processo de convergência for interrompido no meio, o resultado será muito pior. O custo de combater a inflação é altíssimo, mas de não combater é ainda pior.”

O presidente do BC disse que entende que a expectativa de redução de juros é pertinente, mas que tomar essa medida de forma artificial não trará bons resultados. “Nós subimos 9%, Chile 9%, Colômbia 8,5%. Hoje o juro real brasileiro é menor que a média histórica. Eu entendo a insatisfação, mas é preciso ter paciência. Precisamos fazer a inflação convergir.”

Marcelo Silva do IDV disse que após a divulgação do 2T23 das empresas, até 15 de agosto, ele irá mandar os resultados para o BC para que avalie o custo do juros nos resultados das empresas para que o presidente do BC avalie se os riscos da política de austeridade implementada compensam.

“Se esse custo aumentar, teremos que fechar lojas e demitir pessoas”, acrescentou o presidente do IDV.

Campos Neto disse que o BC estuda medidas para reduzir o impacto da taxa de juros nos cartões de crédito, mas considera que é um problema difícil de resolver. “Banco deram muito cartão para muitas pessoas. Com o juro alto, a inadimplência está muito alta”, comentou.

O presidente do BC avalia que a melhora do ambiente macroeconômico já é demonstrado na queda dos juros futuros e que isso pode levar à redução da taxa Selic pelo BC. “Em grande parte do mundo emergente o fiscal estava desarrumado. Quando se faz um arcabouço fiscal, o risco de cauda cai e o mercado de juros futuro começa a cair, é o que está acontecendo e já está abrindo um ambiente para reduzirmos os juros à frente. O ministro Haddad tem feito um bom trabalho, a equipe econômica está fazendo um trabalho sério para melhorar o ambiente. Mas [a redução da taxa de juros] não é mecânica.”

Campos Neto também citou a redução do spread bancário para reduzir o acesso ao crédito e o uso de imóveis como garantia para reduzir o custo de crédito. “As pessoas poderiam usar seus imóveis para reduzir o custo de crédito. Então, existe um problema colateral, de como usar os ativos para melhorar o custo de crédito. Mas quando há estabilidade, a inflação abaixa e o acesso ao crédito melhora.”

O presidente do BC foi questionado sobre a implementação do Pix parcelado, ele disse que o avanço da implementação do Open Finance poderá ajudar nessa frente à medida que os bancos aumentem o acesso às informações dos clientes em outros bancos.

Sobre possível aumento de impostos com a reforma tributária, ele disse que não faz parte dos debates mas que vê a preocupação de que a alíquota alta pode impactar alguns setores e que Bernado Appy está fazendo um bom trabalho nesse tema. Em relação à possibilidade da reforma aumentar a inflação, disse: “temos essa preocupação no BC, mas é preciso ter o desenho fechado para poder fazer as simulações.”

Sobre a evasão fiscal do comércio eletrônico, Campos Neto disse que o BC acompanha o tema.

Em relação ao impacto do rombo bilionário da Americanas, o presidente do BC disse que o risco sacado caiu e voltou a subir, voltando perto da normalidade, em resposta a comentário de varejista que disse que o pequeno distribuidor olha a taxa Selic e está com problemas para fazer pedidos à vista, o que passou a ser uma exigência de fabricantes de brinquedos. “Só para considerar quando fizer essas análises, veja esse segmento que sofre muito”, pediu o empresário.

A fundadora do Magazine Luiza, Luiza Trajano, disse que o apelo dos empresários atende principalmente a pequena e média empresa. “Ninguém aguenta mais essa taxa de juros. Por favor, dê um sinal dessa redução. As PMEs não estão aguentando. Se o senhor não der um sinal, nós não vamos aguentar. E não é 0,25, é muito pouco. Nós fazemos um pacto de não subir produtos.”

Baixar juros antes do tempo é ruim para credibilidade do Banco Central, diz Campos Neto

Em apresentação no Instituto para Desenvolvimento do Varejo (IDV), o presidente do Banco Central, Roberto Campos Neto, iniciou sua fala explicando o aumento dos juros para controlar a inflação após os impactos da pandemia.

“Quando a gente olha os núcleos de inflação, que subiram muito e agora estão caindo lentamente. Alguns países pararam de subir juros, em movimento precipitado, e agora tem que voltar a subir. Isso é muito ruim para a credibilidade do Banco Central”, afirmou Campos Neto.

O presidente do BC disse que crédito deve subir 8% este ano ante 13% em 2022, destacando que a desaceleração do crédito no Brasil está menor que em outros países, enquanto a inflação deve ficar entre 4,5% e 5%. “Os núcleos de inflação estão em 6% e 7%. A inflação do Brasil está bem menor que países desenvolvidos pela primeira vez em toda a série histórica acompanhada pelo BC.”

“Mas lembramos que a meta de inflação perseguida pelo BC é de 3%”, disse Campos Neto.

“Por quê com mais horas trabalhadas a produção industrial não subiu?”, questionou o presidente do BC.

Campos Neto mencionou uma pesquisa feita pelo BC com economistas apontam taxa de crescimento do PIB potencial de 1,6%, o que ele considera “muito baixa”.

O presidente do BC disse que a expectativa do mercado é de inflação mais elevada à frente.

Na avaliação de Roberto Campos Neto, é injusto dizer que as políticas do BC atendem o mercado financeiro e não apoiam a economia, à medida que os bancos saíram do mercado de capitais para atender as pequenas e médias empresas durante o aperto monetário.

Ele também destacou medidas do BC para apoiar o crescimento do microcrédito, mas reconheceu que é um segmento que ainda representa uma parte pequena do sistema financeiro.

Em relação à digitalização da intermediação financeira, ele disse que é um movimento que veio para ficar e será feito em etapas. “Estamos migrando para uma economia mais criptografada. A criptomoeda é uma forma digital do dinheiro. Esse movimento veio para ficar.”

As etapas serão o sistema de transferências instantâneas Pix, depois o Open Finance, internacionalização da moeda e Real Digital. “A moeda digital é jogar o processo de tokenização e o compartilhamento da informação de forma homogênea.”

Campos Neto também destacou aspectos do Pix para inclusão financeira e atribuiu a abertura de 10 milhões de contas à utilização do sistema.

Em relação à moeda digital, o presidente do BC avalia que os bancos devem ter ganhos de eficiência e que eles terão que mudar para sistemas legados, o que diminui o custo de crédito. Ele também disse que o sistema gera um “contrato automático” e reduz custos de registros, já que o contrato nasce de um registro digital.

Campos Neto também mostrou as funcionalidades do “SuperApp”, que integrará os sistemas de vários bancos. “O cliente poderá usar um único app para gerenciar as contas que ele têm em várias instituições. Além de ser um super integrador de dados, é uma ferramenta que permitirá aos clientes monetizar seus dados.”