São Paulo – A Vale considera a possibilidade de sua área de metais básicos virar uma nova empresa (“spin-off), separada da área de minério de ferro, que o foco da companhia. No entanto, a companhia destaca que é necessário fazer ajustes em ativos que tem na unidade antes de dar qualquer passo nesse sentido.

“Há a correção da rota de Salobo, um trabalho grande no Canadá para ser concluído e VNC já saímos do ativo com sucesso, pois não adicionava no portfólio. Temos um portfólio muito forte em todos os níveis de produção ligado ao carro elétrico também, temos como ser um fornecedor premium, temos a missão de crescer fortemente em cobre. Estamos analisando a opção de fazer um spin-off, mas para isso temos que tratar das fundações do negócio primeiro”, disse o presidente da Vale, Eduardo Bartolomeo, em teleconferência

com analistas sobre os resultados trimestrais.

A mina de Salobo é de cobre e fica no Pará, já no Canadá, a Vale possui diversos ativos em metais básicos, como em cobre, níquel e cobalto. A empresa também fechou recentemente um acordo para sair da Vale Nova Caledônia (VNC), uma mina de níquel localizada em uma ilha no Pacífico.

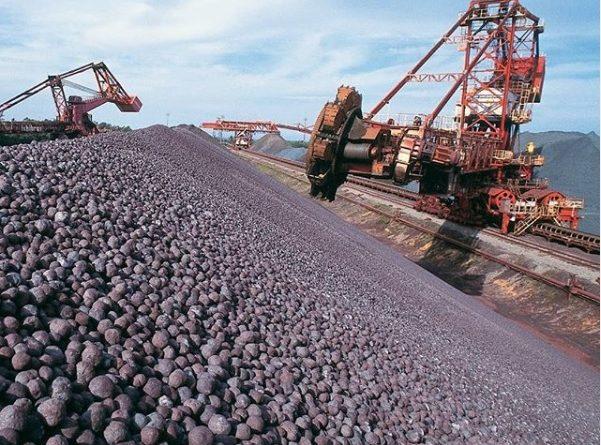

MINÉRIO DE FERRO E PANDEMIA

Sobre os ativos de minério de ferro, a Vale afirmou que a piora da pandemia vista recentemente no Brasil não afetou a produção nas suas minas, mas levou ao adiamento de manutenções e projetos que exigiam muitos funcionários em um mesmo local, porém, acredita que isso não deve impactar no seu guidance de produção para o ano.

“A piora da pandemia nos colocou em alerta máximos, mas não tivemos problemas na produção, o impacto na produção foi praticamente em zero, mas em manutenção tivemos que postergar. Isso não coloca em risco o guidance, mas tem replanejamento interno, e também em projetos que tinham muitas pessoas envolvidas, que resolvemos parar. Pode ser que algum ajuste ainda tenha que ser feito”, disse o diretor de ferrosos, Marcello Spinelli.

Spinelli ainda disse que monitoram possíveis impactos da pandemia no tempo para obter licenças para o funcionamento de minas e obras.

ENVIDAMENTO

Em uma posição mais confortável de caixa em meio a preços mais altos do minério de ferro, a Vale disse ainda que avalia trabalhar com um nível superior de alavancagem e endividamento do que tem como meta atualmente, segundo o vice-presidente executivo de finanças e relações com investidores, Luciano Siani.

“O objetivo de dívida de US$ 10 bilhões foi estabelecido muito tempo atrás, quando o minério estava com o preço muito mais baixo. Podemos sim aumentar a alavancagem e avaliar isso”, disse a analistas.

Já sobre as opções de alocação de capital, Siani destacou a opção da companhia de recomprar ações e o pagamento de dividendos, considerando também nova emissão de debêntures.

DEMANDA

A Vale se mostrou otimista com a demanda da China por minério de ferro ao longo deste ano, o que deve dar sustentação a preços e prêmios mais elevados da commodity, já que o país asiático é o maior consumidor do mundo.

“A China está indo muito bem, todos os indicadores, de manufaturados, infraestrutura, construção. Temos um cenário fantástico de demanda vindo, a questão é por quanto tempo essa demanda vai continuar, mas por enquanto não vemos isso parando, pelo menos até o fim do ano”, disse o diretor de ferrosos, Marcello Spinelli, em teleconferência com analistas.

SAMARCO

Questionada sobre a Samarco, que entrou com um pedido de recuperação judicial este mês e na qual a Vale é sócia, a diretoria da companhia afirmou que deve ser uma espectadora do processo, que avaliou ter sido inevitável depois das dificuldades enfrentadas em função do rompimento da barragem em Mariana (MG).

“Não houve alternativa a o processo deve ser levar algum tempo. Não há expectativa de injeção adicional de capital, vamos observar o que vai acontecer”, disse o vice-presidente executivo de finanças e relações com investidores, Luciano Siani.